第四集 离岸信托的特点与应用

沃晟学院的朋友大家好,前两节课,我们对信托基础知识进行了学习,这些基础是学习离岸信托的前提,这节课,我们跳出传统信托理论,看看离岸信托地是如何发展应用这些理论的。

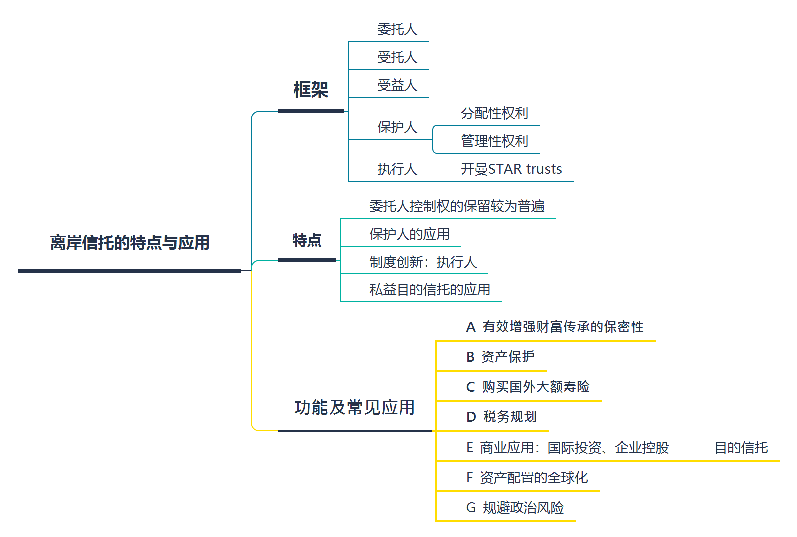

第一讲为大家解释了离岸信托与传统信托的关系,各个离岸信托地之所以不断创新机制,提供吸引客户的信托模式,主要是为了和其他信托地“抢生意”。但是万变不离其宗,离岸信托地的创新模式也有很多共同的特点,在这里,我们首先学习一下离岸信托的框架与传统信托的区别,从而总结离岸信托的特点。

首先我们先来了解一下离岸信托中关于委托人的规定。前面我们说过,传统信托中委托人保留权利会造成很大的风险。而离岸信托中心则普遍出台了关于委托人权利保留的规定,这种规定一般有两个重要效果。

第一就是允许委托人保留相当大的权利。比如,对信托财产分配与投资的决定权或者否决权。当然,不同信托地的规定不同,比如香港和新加坡只允许委托人保留与信托投资及管理有关的权利,不可以保留与信托财产分配有关的权利。所以说,委托人为了达到不同的目的,可以选择不同的离岸信托中心。

第二就是,保留这些权利,不会使得信托被认定为虚假信托因而不产生效力。比如开曼1987年出台规定,列举了委托人可以保留的大量权利,并且明确说明,保留这些权利,不会影响信托的效力。

这个内容,是我们学习第二部分中权利保留知识的基础,需要大家重点掌握。

接下来我们来了解一下保护人和执行人这两个主体。

首先,委托人可以通过设立保护人来为自己保留一定的权利。当然,保护人的存在不仅仅时为了给委托人保留控制权,保护人在信托中的作用主要取决于信托文件的规定,也就是说信托文件给了保护人何种权利,相应地,保护人就可以发挥何种作用。

按照权利类型来分,保护人的权利可以分为分配性权利和管理性权利。

分配性权利是指对信托财产分配的决定权、否决权,添加、减少信托潜在受益人的权利等

管理性权利主要包括决定信托财产如何配置,投资何种产品,批准受托人收费标准的权利等。 具体授予保护人何种权利,却决于委托人的需求。比如委托人希望由自己信任的投资顾问决定信托的投资计划,受托人仅仅承担分配性功能,那么投资决定权就会赋予给保护人,这也是我国实践中经常出现的情况。如果委托人认为自己年轻有为的理财经理更了解自己家庭的构成和自己对信托财产分配的偏好,那么这位理财经理就可能被授予分配性权利,享有对财产分配的决定权或者否决权。当然,保护人仅仅是一个统称,在不同信托文件中可能被称为监察人,投资顾问等等。

保护人是委托人意愿的体现,即使在离岸信托中普遍出现,也不代表它是信托的必要架构,合理设计保护人可以帮助信托机制更好的运行,更好的达到委托人想要达到的效果,但是并不是所有信托都适用这个设计,画蛇添足,滥用保护人体系,会使得信托机制受到很大的运行阻碍。但是总的来说,来自大陆法系国家的客户,由于对信托制度的不了解和对离岸受托人的不信任,比较倾向于在离岸信托构架中加入保护人机制,这个保护人可能是高客自己的理财顾问,更常见的是由金融从业人士与家族成员组成的保护人办公室。

执行人(enforcer)是离岸信托的创新机制,在传统信托中并没有这样的构架。在一些信托模式中,执行人是信托框架的必要主体。比如我们在第三部分会讲到开曼的STAR trusts,设立这类信托就要求信托框架中有执行人的存在。

我们讲传统信托的时候曾经说过,受益人有权要求受托人按照信托文件为他们的利益服务。这种强制受托人履行义务的权利应当归属于受益人,但是在离岸信托中,这些权利可以被拿出来交给执行人。也就是说,受益人享有利益,执行人来监督受托人履行义务,如果受托人违反了受托义务,执行人就应当为受益人的利益战斗。比如张总以儿子小张为受益人在开曼设立了STAR trust,并任命开曼信托公司的Jackie为执行人。当受托人工作出现问题,损害了小张的利益时,执行人Jackie就要站出来为小张主张权利。同时,执行人也会监督受托人按照信托文件中描述的委托人意愿来管理、分配财产,保证委托人在设立信托时的初衷得以最大化实现。比如委托人要求信托财产用于小张的教育支出,而受托人却分给小张一部分财产让小张去买棒棒糖,那执行人Jackie就要行使权利向受托人追责。

对执行人的要求各离岸信托地有所不同,比如1996年马恩岛的《目的信托法案》要求执行人不能同时担任受托人,伯利兹的法案则赋予保护人与执行人相似的权利。

执行人制度是我们第四部分目的信托的重要基础,需要大家认真掌握。

总结一下,离岸信托框架有自己的特点,在离岸信托框架种,同样有委托人、受托人、受益人三个重要主体,但是关于三个主体的规定与传统信托有所区别。同时,保护人在离岸信托框架中被普遍应用,离岸信托框架的一大创新在于执行人制度的设立。

讲完框架内容,我们一起了解一下离岸信托都有哪功能和应用。一些朋友对离岸信托的认知大多停留在我们第二节课所讲的信托功能,比如认为信托可以达到资产隔离等等目的,实际上,离岸信托不仅有信托机制所共有的功能,更由于其离岸的特性和对委托人十分友好的信托制度,在财富管理中发挥着独特的作用。

(1)第一点就是离岸信托可以有效增强财富传承的保密性

众多国内高净值客户选择离岸信托的一大原因就是,相比在岸信托,离岸信托的的保密性非常高。我们所看到的知名离岸信托比如马云、潘石屹yi、张欣等等的家族信托其实只是冰山一角,大部分高客的离岸信托是绝对保密的。这个保密性体现在两方面,首先是对外保密性比较强,众多离岸信托文件中,甚至委托人的名字都不会出现,联系到上节课我们讲的红十字信托的内容,在极端案例中,信托建立初期,甚至无法确定谁是信托受益人。其次是对内保密性比较强,传统信托要求受益人有知情权,也就是说受托人有义务至少通知一部分受益人他们的受益人身份,因为如果受益人都不知道自己的身份,也就不知道自己作为受益人所有享有的权利,更无法监督受托人,信托机制就无法运作。

就好比咱们某位学员其实祖上留了一大笔资产,但是管理资产的人却从来没有告诉过这位学员。结果是什么呢,虽然理论上讲钱归属于这位学员,但是他却因为根本不知道这笔财产的存在而无法行使权利。大家是不是挺希望这种情况出现在自己身上,其实我小时候也幻想过能遇到这种情况。言归正传,在离岸信托中,受益人并不一定能够知道自己的身份。执行人可以代替他们行使相应的权利。相比之下,通过遗嘱公证等方式,保密性就无法得到很好的保证。当然,这种保密性还是要受制于课程进阶阶段要讲的反洗钱规则的制约,但总体来讲,离岸信托的保密新是要强于在岸信托的。

(2)第二个常见的离岸信托应用就是资产保护信托

资产保护信托是离岸信托中最重要的应用之一,众多客户以资产保护为目的在离岸信托地设立了信托。在这里需要大家记住的是,离岸资产保护信托虽然近几年在我国非常流行,但是整体来讲并非刀枪不入,切忌在与客户交流时夸大信托的资产保护功能。课程的第二部分会为大家详细介绍资产保护信托的相关内容。

(3)在过去的离岸信托实践中,离岸信托还被用于购买国外大额寿险。

(4)同时,离岸信托也是税务规划的重要工具,客户可以通过设立离岸信托减轻税务负担,达到包括避免双重征税等等的目的。

(5)需要注意的是,私益目的信托在离岸信托地被广泛使用,除了财富传承外,离岸信托还承担着商业功能。比如离岸信托是国际投资、企业控股的重要工具。运用离岸信托进行控股的一个知名案例就是潘石屹、张欣设立的离岸股权家族信托,在下节课我们会讲到离岸股权家族信托的设立,还会提到离岸信托的这个功能。

(6)除此之外,实现资产配置的全球化,避免征收及政治因素带来的风险也是离岸信托的重要功能

当然,离岸信托还有许多重要应用,比如伊斯兰教法国家的高客,会选择离岸信托作为绕过强制继承权的工具,在这里我主要列举了几个与大家有关,应用度比较高的功能。除了这些功能以外,离岸信托地一般具有成熟的信托体系、众多专业度非常高的受托人公司以及委托人友好型的信托制度。但是离岸信托地也在面对英国、美国等信托地的压力及反洗钱规制的过程中逐步走向合规,法律制度也出现了不同程度的变更,比如经济实质法案的出台就让我们国内的客户猝不及防,应对这些风险,我们会在后面的课程中为大家提供一种解决方案。同时,关于经济实质法案的内容大家可以去我们沃晟APP上学习王芳律师的课程,七节视频课为大家准确地分析了实质法案的相关内容。

好了,三节理论性比较强的课程终于结束了,大家能坚持到这里非常的不错,下一节课我们就进入到实操内容,也就是信托的设立这个主题,来为大家介绍信托设立的相关内容,同时,前面的理论知识也需要大家精准掌握,这些内容是我们进阶阶段课程的重要基础,非常重要。大家可以根据课后习题检验一下学习成果,我们下期再见。

课后思考

我国《信托法》明确赋予委托人一些权利,比如第二十三条规定,受托人违反信托目的处分信托财产或者管理运用、处分信托财产有重大过失的,委托人有权依照信托文件的规定解任受托人,或者申请人民法院解任受托人。这与离岸信托关于委托人权利保留的规定有何区别?

还没有评论,快来发表第一个评论!